事前確定届出給与の所定支払日のズレ

税務

事前確定届出給与と支給日

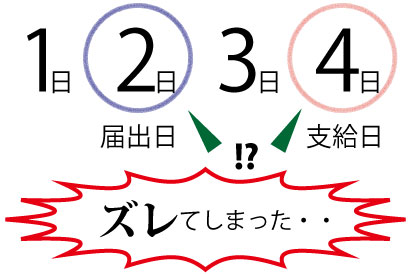

届出日と実際日のズレ

- 実務上の対応策 -

法人税

- 2019.7.29 -

事前確定届出給与とは

概要

事前確定届出給与とは、簡単に言えば、役員賞与を経費として認める手続きです。

そのためには、所定の期限までに税務署へ届出が必要になります。

(所定の届出については、コチラの記事もご覧ください)

当該届出には、役員賞与の支給日を記載する欄がありますが、これと異なる日で役員賞与を支給してしまったら、損金に認められないのでしょうか?

あるいは、例外的に大丈夫なケース(例えば、風水害で通帳・キャッシュカードが使用不能になった場合)もあるのでしょうか?

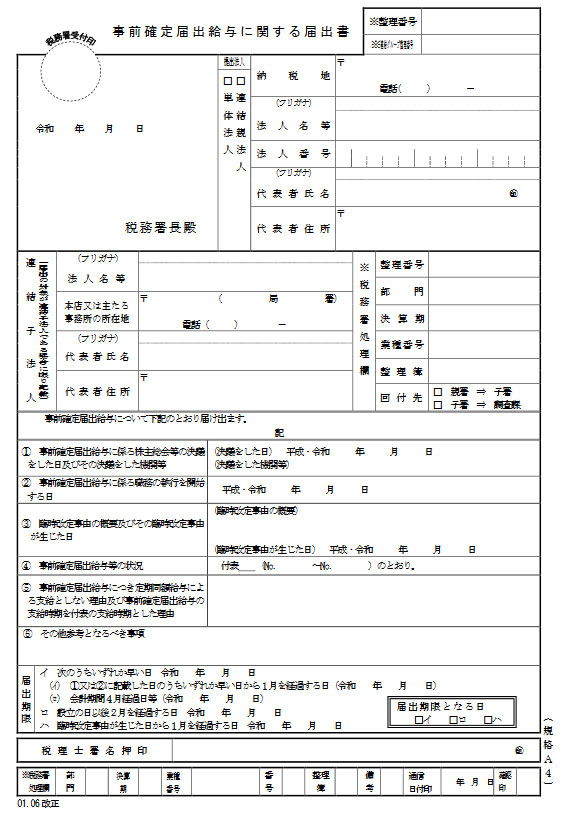

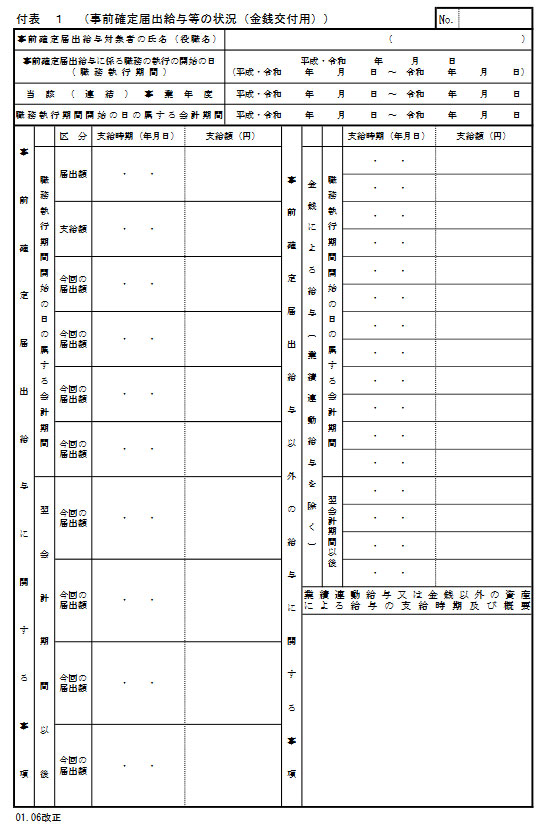

事前確定届出給与の届出書式

届出事項の確認

税務署には「事前確定届出給与に関する届出書」を提出します。

(こちらが国税庁の「事前確定届出給与に関する届出書」解説ページです。)

また、役員賞与を支給する時期と金額を事前に届けなければいけません。

基本的に、ここで記載された事項と違ったことをしたら、アウトです。

ピンポイントで支給日を指定しているため、予め金融機関の休日等を調べておかなければなりません。

(必ずしも銀行振込みである必要はありませんが・・支払の証拠を残すためです)

届出日と支給日がズレた場合の法令解釈

法人税法

事前確定届出給与に関する支払時期は、法人税法第34条に規定されています。

(以下、条文。一部抜粋)

「内国法人がその役員に対して支給する給与のうち次に掲げる給与のいずれにも該当しないものの額は損金の額に算入しない。

二 その役員の職務につき所定の時期に、確定した額の金銭」

一見すれば、ここで記載した所定の日以外は認められないのではないか?と疑問が沸きます。また、税理士の多数見解も同様と思われます。

法人税法基本通達

また、関連して法人税法基本通達9-2-14では、以下のように規定されています。

(以下、一部抜粋)

「法第34条第1項第2号《事前確定届出給与》に規定する給与は、所定の時期に確定額を支給する旨の定めに基づいて支給される給与をいうのであるから、同号の規定に基づき納税地の所轄税務署長へ届け出た支給額と実際の支給額が異なる場合にはこれに該当しないこととなり、原則として、その支給額の全額が損金不算入となることに留意する」

また、以下のような解説も付されています。

(以下、一部抜粋)

「なお、事前確定届出給与については、その届出に当たって、支給額の一部が未払いとなった場合の取扱いについての照会が寄せられているようである。

事前確定届出給与について、その支給額の一部につき未払計上がされた場合には、給与としての実態が伴っているかどうかその実質により判断することとなるとともに、所轄税務署長へ届け出た金額が確定額であったのかどうか、更には、そもそも「その役員の職務につき所定の時期に確定額を支給する定め」が存していたのかどうかなどについて、個々に判断していくこととなろう。」

役員報酬については、恣意性≒利益操作を排除するために、定期同額となっています。

では、期首から定期同額給与の届出を行っていて、1年分を確定させていた場合にまで、例え僅かな支給日のズレがあったとしても、恣意性が入っていると言えるでしょうか?

この点こそ、個別事例に即して判断する必要があると思います。

「時期」という国語上の意味

法人税法では「所定の時期」と規定されていますが、そもそも「時期」とは何を意味するでしょうか?

国語辞典を調べると「時期」は次のような意味があります。

「ある幅を持った時。期間。」

上記解釈だと、必ずしも所定の「日」である必要は見受けられません。

もし、ピンスポットの時点しか認めないのであれば、

×「所定の時期」

○「所定の日」

と規定していると思います。

実務上の対応策

支給日がズレた原因の整理

まずは、届出日と実際の支給日がズレた原因を調べます。

考えられるのは以下のような事由です。

- ①風水害等の天災に起因するもの

- ②資金繰りの問題

- ③金融機関の休日(届出時点の錯誤)

- ④株主総会議事録と届出の不一致

どんな理由で支給日がズレたのかは、「個々に判断する」重要なファクターとなります。

事前確定届出給与とせざるを得ない背景

シンプルに考えれば、賞与ではなく月例給与で役員報酬を受け取れば問題ないことです。

例えば、年収1,200万円にしたければ、月額:100万円を12ヶ月受け取れば良いだけのこと。

わざわざ厳格な届出が必要となる、賞与の形にする必要はないはずです。

しかし、会社によっては、やむなく賞与という形を取らざるを得ない事情もあるでしょう。

であれば、単なる支給日のズレは(程度の問題はあるが)「当初から予定されていた」役員給与≒恣意性を排除するための立法趣旨に合致、するのではないでしょうか。

未払金の計上

中小企業では、期中現金主義で記帳している会社も多いでしょう。

(決算では当然発生主義にする必要があります)

このとき、現金主義が徹底されるならば、未払金の計上は行われません。

しかし、届出の支給日を認識していたと主張するには、未払金の計上を行っていた方が実務的です。

ズレの程度

物事には程度というものがあります。

「所定の時期」と規定されているものの、1ヶ月,2ヶ月の支払遅延は理由にも拠りますが、認められないでしょう。

届出の支給日から起算して、極力早急に支払われている必要があります。

結論

基本的に、届出と実際の支給日が乖離している場合は、損金不算入となります。

個別事情に鑑みて、合理的説明が出来る場合のみ、税務署と相談できる余地があると解釈した方が良いでしょう。

なお、2期連続で支給日のズレが発生している場合は、弁解の余地が無いと思われます。