年一の住民税改定のやり方を知ろう

税務

毎年6月は住民税の改定

給与計算の手続き

-特別徴収-

住民税

- 2015.01.31(2019.06.01更新) -

-

住民税の仕組み

金額の計算・通知方法

住民税は、毎年1月~12月までの所得の大きさによって、市町村が決定します。

サラリーマンの場合は、会社で年末調整を行いますよね。

実は、12月の年末調整後、会社→市町村へ、「この人にはこれだけ給与払いましたよ」と通知が行くわけです。

この通知は、現在在籍している会社だけでなく、昨年1年間で退職した会社も含まれます。

複数の会社勤めがあった場合は、各給与の「合算」で住民税が計算されます。

市町村は会社からの連絡を受け、毎年5月に「この人からこれだけ住民税を給与天引きして下さいね」と会社に通知してきます。

そして、会社は当該通知に従い、従業員から住民税を給与天引きするわけです。

このような納付方法を、「特別徴収」といいます。

徴収方法の種類

住民税は上記で説明した「特別徴収」の他、「普通徴収」という制度もあります。

例えば、無職の方は、会社で給与天引きできませんので、市区町村から納税通知書が送付される場合があります。

そして、当該納付書にて、納付します。

このような納付方法を、「普通徴収」といいます。

給与を貰っている方(給与所得者)は、原則、特別徴収になります。

なお、一定の場合、普通徴収を選択することもできます。

(支給期間が1ヶ月超で、特別徴収が著しく困難等)

しかし、ほとんどのサラリーマンが、特別徴収に該当すると考えて差し支えありません。

(

特別徴収義務化の流れとその背景はこちら)

6月に行う住民税給与計算の実務

市町村からの郵送物確認

まずは、会社宛に送られて来る市町村からの郵送物を確認しましょう。

必ず必要となる書類は、以下のようなものです(市町村によって書式が異なります。数十年前から言われ続けていることですが、全国統一してくれれば嬉しいんですがね。。)

- 1.令和○年度 給与所得等に係る市民税・県民税 特別徴収税額の決定・変更通知書(特別徴収義務者用)

- 2.従業員別に作成された住民税の計算明細

上記1は給与計算ソフトに入力するために必要な資料となります(会社保管)。

上記2は従業員に渡してあげましょう。

上記1の中には、既に退職して会社に居ない社員の記載があるかもしれません。

その場合は、各市町村にまず電話連絡してみてください。

電話口で手続き完了できる場合もありますし、「異動届」の提出を求められる場合もあります。

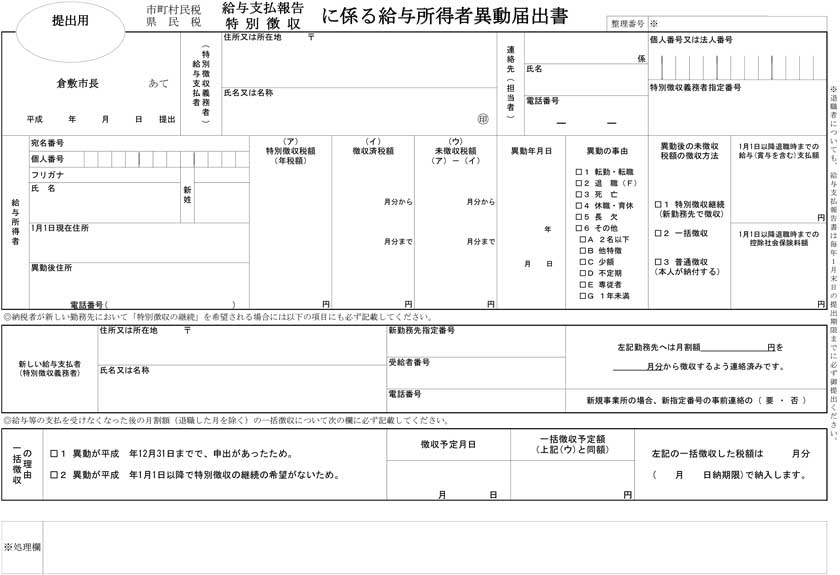

(下記は倉敷市の住民税異動届出書サンプル)

給与計算ソフトへのデータ入力

次に、上記1の資料を元に、毎月従業員から給与天引きすべき住民税の金額を給与計算ソフトへデータ入力して行きましょう。

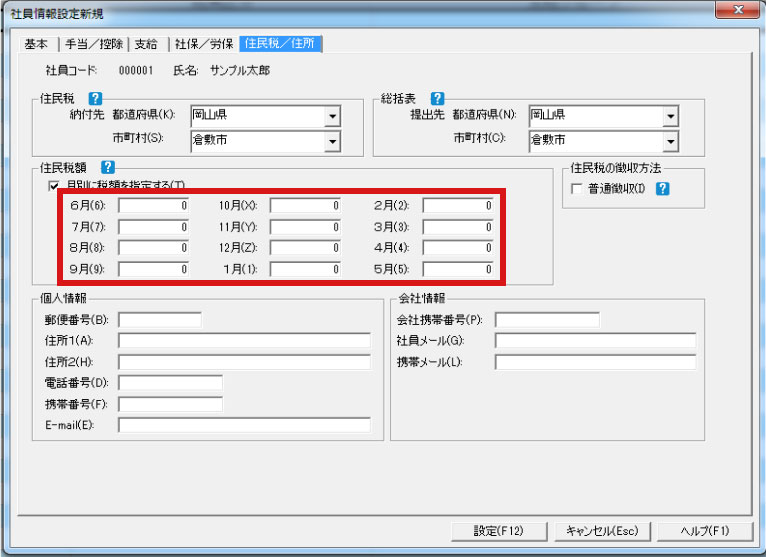

例えば、給与王という給与計算ソフトでは、以下のような入力画面があります。

(下記は入力図A)

通常は6月から5月までの1年分を入力します。

中途入社の社員の場合は、入社~5月までが普通ですね。

上記1の資料を見れば気付きますが、7~5月までが同額で、6月だけが金額が少し多いことがほとんどです。

これは、1年分を12ヶ月分割し端数を6月に寄せている所以です。

なので、給与計算ソフトによっては、「6月」と「6月以降」の2つの入力パラメータしかない場合もあります。

なお、税務調査があった場合(例:奥さんを扶養にしていたが、実は扶養対象外だった)は、後日市町村から住民税是正のお知らせがあります。

このときは、是正月から5月までの金額が記載された資料が届きますので、この資料を給与計算ソフトに入力(上書き更新)して下さい。

普通徴収の社員がいる場合

普通徴収の社員とは、「会社で住民税を給与天引きしない社員」のことです。

通常は、特別徴収ですが何らかの理由で普通徴収を選択した社員も存在します。

この場合は、入力図Aにあるような「普通徴収」のチェックボックスにチェックを入れてください。

この処理で、当該社員は毎月の住民税給与天引きの対象外となります。

なお、普通徴収を選択しているがために上記1の資料通知から漏れているのか、手続きミスにより記載が漏れているのかは、調査してくださいね(現在、通常の会社では普通徴収は選択できないようになっています)。

従業員が6月以降に退職した場合

退職時の一括徴収

従業員が退職する場合、住民税の未徴収税額を一括して、天引きすることができます。

これを、一括徴収といいます。

納付は、退職時給与または退職手当等を原資として行います。

なお、死亡退職の場合は、この納付方法を選択できません。

一括徴収は、下記ケースにより、取扱いが異なります。

- A)6/1~12/31退職→普通徴収 or 一括徴収

- B)1/1~4/30退職→一括徴収

上記Aの場合、退職従業員から、一括徴収を希望する申出が必要になります。

申出がない場合、通常、普通徴収となります。

上記Bの場合、退職従業員の申出の有無に関わらず、一括徴収します。

ただし、一括徴収税額<給与・退職手当額、の場合に限られます。

一括徴収の場合は、7月以降に給与天引き出来ないので、入力図Aの最終給与支払月のパラメータに、残徴収金額を全額入力してくださいね。

退職した従業員への指導

一括徴収を選択しなかった場合、住民税は従業員本人が直接市町村へ納税します。

具体的には、退職後に、市町村から納税者へ、納税通知が届きます。

これは、1年分の住民税のうち、在職中に会社で天引きされなかった分の納税依頼です。

つまり、残りの数ヶ月分を自分で納付する方法になります。

2年目以降も会社に所属していない場合、1年目同様、納税者本人が市町村へ納税を行います。

なお、納税額は昨年(=1年目)の所得の大きさ(=確定申告)によって、決定されます。

ところで、無職の場合、確定申告をしないケースもあるかもしれません。

しかし、通常は退職した会社から退職者の住む自治体へ給与状況が報告されています。

2年目の住民税納付書は大体6月に、各納税者宅へ届きます。

納税者は当該納付書を用い、年4回の分割納税(※)を行います。

(※納期:6月、8月、10月、翌年1月)

まとめ

住民税の6月改定で、給与計算担当者がやるべき作業は以下のようなものです。

- ①各市町村からの郵送物確認

- →通知された内容に、従業員の漏れは無いか,金額が想定より明らかに多くor少なくないか

- ②給与計算ソフトへのデータ入力

- →6月だけが金額が違う。7~5月は同額。

- ③従業員への指導

- →本年の給与天引き額をアナウンス。6月以降退職者には一括徴収か普通徴収かの選択を本人確認。